/COMUNICAE/

BofA Securities Inc, Citigroup Global Markets Inc. y VTB Capital plc actuarán como gestores de contabilidad principales conjuntos para la oferta propuesta. Renaissance Securities (Cyprus) Limited, Sberbank CIB (UK) Limited y Banco Santander, S.A. actuarán como gestores conjuntos para la oferta propuesta

Delimobil Holding SA («Delimobil«), un pionero y proveedor líder de movilidad compartida en Rusia, uno de los mercados de car sharing más grandes del mundo, anunció hoy que ha presentado públicamente un Formulario F-1 de Declaración de Registro bajo la Ley de Valores de 1933 con la Comisión de Bolsa y Valores de los Estados Unidos («SEC») en relación a una propuesta de oferta pública inicial (la «OPI») de sus Acciones Depositarias Estadounidenses que representan acciones ordinarias de Delimobil (las «ADS»). Aún no se ha determinado el número de ADS que se ofrecerán ni el rango de precios para la oferta propuesta. Delimobil tiene la intención de cotizar sus ADS en la Bolsa de Valores de Nueva York bajo el símbolo de cotización “DMOB”.

Se ha presentado ante la SEC una declaración de registro en relación con la propuesta de oferta pública inicial, pero aún no ha entrado en vigor. Las ADS no pueden venderse, ni aceptarse ofertas de compra, antes de que la declaración de registro entre en vigencia. Este comunicado de prensa no constituirá una oferta para vender o la solicitud de una oferta para comprar ADS, ni habrá venta de ADS en ningún estado o jurisdicción en el que dicha oferta, solicitud o venta sea ilegal antes del registro o calificación bajo las leyes de valores de dicho estado o jurisdicción.

La oferta propuesta se realizará únicamente mediante prospecto. Cuando esté disponible, se podrán obtener copias del prospecto preliminar relativas a la descripción de los términos de la oferta propuesta en cualquiera de las siguientes fuentes:

- BofA Securities, NC1-004-03-43, 200 North College Street, 3rd floor, Charlotte NC 28255-0001, a la atención de: Prospectus Department, o por correo electrónico a: dg.prospectus_requests@bofa.com.

- Citigroup Global Markets Inc., c/o Broadridge Financial Solutions, 1155 Long Island Avenue, Edgewood, New York 11717, o por teléfono al: 1-800-831-9146.

- VTB Capital plc, 14 Cornhill, London, EC3V 3ND, United Kingdom

Declaraciones prospectivas

Este comunicado de prensa puede contener declaraciones prospectivas, las cuales implican riesgos e incertidumbres. Se advierte a los lectores que no depositen una confianza indebida en ninguna de estas declaraciones prospectivas. Estas declaraciones prospectivas se refieren únicamente a la fecha presente. Delimobil no asume ninguna obligación de actualizar ninguna de estas declaraciones prospectivas para reflejar eventos o circunstancias posteriores a la fecha de este comunicado de prensa o para reflejar los resultados reales, a menos que lo exija la ley.

Sobre Delimobil

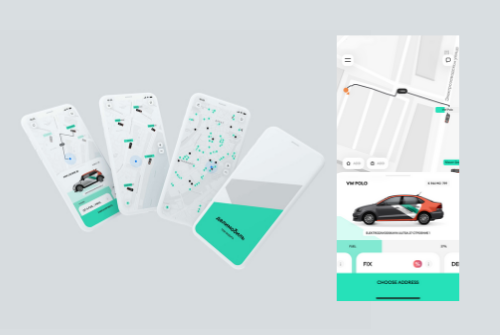

Delimobil es un pionero del mercado ruso de coches compartidos. Fundada en Moscú por el empresario italiano Vincenzo Trani en 2015 (también fundador de Mikro Kapital), Delimobil opera una flota de más de 18.000 vehículos y brinda servicios de movilidad a aproximadamente 7,1 millones de usuarios registrados en 11 ciudades de Rusia. Delimobil, una traducción literal de «car sharing» (“coche compartido”) en ruso, se ha convertido en uno de los principales proveedores de movilidad en Rusia que se esfuerza por ofrecer el mejor servicio a sus clientes.

Contactos de Relación con Inversores

Alsu Latypova: alatypova@delimobil.ru

Fuente Comunicae